はじめに

個人事業主として事業を始めるにあたって、税金関係はよく分からない…という方も多いでしょう。

本業である商品やサービスについて考えることで忙しい。日々の経費を帳簿につけたり、確定申告や納税をしたり、というバックオフィス側の作業は極力やりたくない!というのが本音ではないでしょうか。

一方で、帳簿や税金はよく分からないけど、節税というキーワードはよく聞く。

節税すると、手元に残るお金が増えるの…?と興味を持たれているかもしれません。

本記事では、個人事業主/フリーランスに関する税金周りの基礎知識を解説します。

個人事業主の概要については、以下もご参照ください。

ご注意

本記事では、個人事業主を取り巻く税金周りの全体像を把握していただくことを目的としています。

そのため、概要の説明であったり、細かい部分は割愛していたりする部分もあります。

各項目について、より細かい条件や前提がある場合がありますので、詳しくは専門書籍や税務署、税理士などにご相談ください。

税金の基礎知識

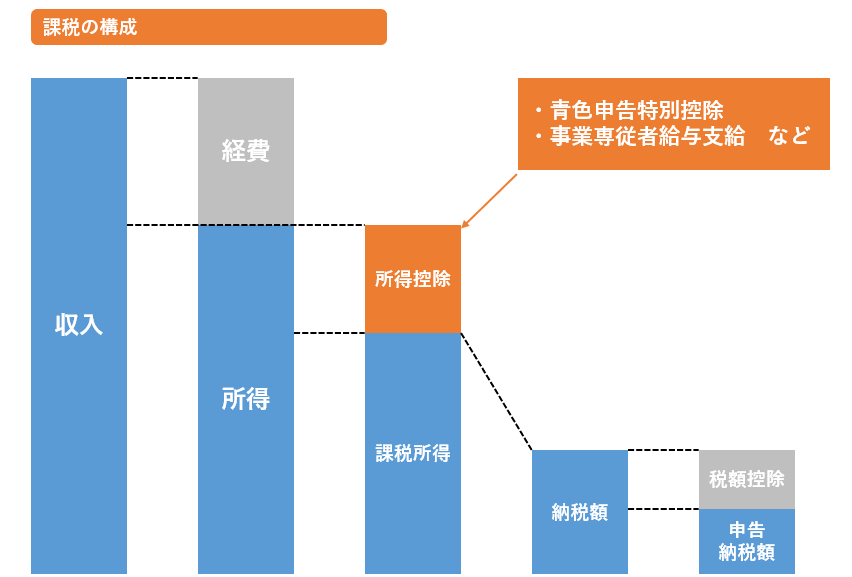

収入(売上)から、経費(原材料や水道光熱費等)を差し引いた金額が「所得」であり、所得から「所得控除額」(青色申告特別控除など。詳細は後述)を差し引いた額が「課税所得」。

その課税所得に一定の税率を掛けて算出されるのが「納税額」となります。

主な税金(納税額)

個人事業主が支払う税金は主に下記4つです。

- 住民税

→前年の給与総額をベースに、前年の金額を1年遅れで引かれる - 所得税

- その年の所得金額をベースに概算で毎月引かれる

- 年末に、実際の所得をベースに税額を計算し直す(=年末調整)

- 消費税

- 原則「2年前の売上が1,000万円超」の場合に納税義務がある

- 事業税

- 事業内容に応じて課される

税金を納める方法

各種税金については、就業形態により納税方法が異なります。

会社員の方は、会社の方で納税額を計算してくれて、給与から天引きされるので、特に自身で必要な手続きはないでしょう。

本業に加えて、副業をして収入がある場合は、副業で得た分を確定申告で申告する必要があります。

個人事業主やフリーランスの場合、確定申告にて自ら申告する必要があります。

| 就業形態 | 納税方法 |

| 会社員 | 給料から天引き |

| 本業(会社員)+副業 | 副業分について確定申告必要※副業の収入が年20万円以下の場合は不要 |

| 個人事業主/フリーランス | 確定申告必要 |

節税の方法(青色申告のメリット)

青色申告とは

青色申告とは、日々の取引を会計ソフトなどで帳簿に記帳し、その記帳に基づき正しい申告(確定申告)することで、税金面での様々な特典を受けることができる制度です。

※他方で、簡便な方法で記帳・申告する方法を白色申告と言います。

白色申告は日々の記帳を簡便な方法で行う反面、以下に挙げるような税金上のメリットを享受できない、というデメリットがあります。

青色申告特別控除

青色申告特別控除は、青色申告の代表的なメリットのひとつです。

確定申告の際に青色申告特別控除を利用すると、所得金額から最大65万円をマイナスすることができます。

- 青色申告特別控除の適用条件

- 複式簿記で記帳する(≒会計ソフトなどによる記帳)

- 期限内に申告する(提出期間:毎年2月16日~3月15日)

- e-taxまたは電子帳簿保存を行っている

減価償却の特例

- 10万円以上30万円未満の減価償却すべき資産を年間300万円まで、1回の経費に落としても良い、という特例

- (当年の)経費が増える=所得が減る、なので納税額が減ることになる

青色事業専従者給与に関する届出

青色事業専従者給与に関する届出とは、ざっくり言うと「家族への給与を経費にできる」という制度です。

青色事業専従者とは、「あなたの事業でのみ働いている」「配偶者、子、親族」のことです。

事業専従者に対して給与を支払っている場合は、所得金額から支払った給与額面を控除できます。

| 青色事業専従者とは | ①青色申告者と生計を一にする配偶者その他の親族であること ②その年の12月31日現在で年齢が15歳以上であること ③半年を超える期間、青色申告者の営む事業に専ら従事していること |

| 節税効果 | 所得金額から専従者へ支払った給与額面を控除 |

| 方法 | 「所得税の青色申告承認届出書」及び「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出していること。 |

| 届出の提出期限 | 青色事業専従者給与額を算入しようとする年の3月15日 |

| その他要件 | ①届出記載の金額以下の支払②青色事業専従者給与の額は、仕事内容に見合ったもの③事業専従者は配偶者控除と扶養控除の対象にならない |

節税効果例

青色申告特別控除の場合

青色申告による節税効果については、所得金額等にもよるので一概には言えませんが、国税庁が提供している青色申告の例で言うと、事業利益600万円(売上-経費)で諸々の保険料控除(社会保険料、生命保険料等)を加味した結果、白色申告の納税額合計が112万円だった場合、青色申告の納税額合計は93万円となり、約19万円の節税となります。

青色申告特別控除+青色専従者給与の場合

同条件で配偶者等の親族が、本人が営む事業に専ら従事している場合(事業専従者ありの場合)、白色申告の納税額合計が93万円、青色申告の納税額は63万円となり、約30万円の節税となります。

参考)

https://www.nta.go.jp/publication/pamph/shotoku/kichou01.pdf

その他青色申告のメリット

- 赤字を最大3年間繰り越せる

ある年の所得が赤字だった場合、そのマイナスを翌年以降の3年間にわたって、黒字分から控除することができます。また、前年分に繰り戻して、所得税の還付を受けることも可能です。

おわりに

本記事では、個人事業主の税金周りについて解説しました。

税金については苦手意識を持つ人も多いかと思いますが、しっかりと理解して、制度を賢く活用(=節税)することにより、事業展開の味方にしていただければと思います。

本記事が、個人事業主のお役に立てれば幸いです。